การวางแผนทางการเงินมีอะไรบ้าง? วิธีวางแผนการเงินสำหรับมือใหม่

เรื่อง “การวางแผนการเงิน” เป็นเรื่องที่สำคัญเป็นวาระแห่งชาติ ที่ทุกคนต้องใส่ใจ จากวิกฤตการณ์เศรษฐกิจ และวิกฤต COVID-19 ครั้งนี้ทำให้เราเข้าใจ และเห็นภาพเรื่องของการ “การวางแผนการเงิน” ชัดเจนมากขึ้น หลายคนก็เจอผลกระทบในช่วงนี้เช่นกัน

มาลองเรียนรู้วิธีวางแผนการเงินด้วยกัน จะทำให้เพื่อนๆ มีแผนการเงินที่ดีและ พร้อมต่อสู้กับทุกช่วงวิกฤตในชีวิตได้เลยนะครับ

การวางแผนการเงินคืออะไร

การวางแผนการเงิน (Financial Planning) คือกระบวนการที่เกี่ยวข้องกับการวางแผนการใช้เงินของบุคคล หรือองค์กร เพื่อให้มั่นคงทางการเงินในอนาคต โดยการวางแผนนี้จะพิจารณาทั้งทรัพย์สินที่มีอยู่ รายได้ รายจ่าย และเป้าหมายทางการเงินที่ต้องการประสบในอนาคตเพื่อให้สามารถบรรลุเป้าหมายทางการเงินได้ในอนาคต

เหตุใดจึงต้องมีการจัดการทางการเงิน

การวางแผนการเงินเปรียบเสมือนคือการเดินทาง จะหมายถึงเราอยู่ที่ไหน? แล้วเราจะไปไหน? และเราจะไป ยังไง? สมมติ เราอยากจะกลับบ้านจากเราจะจะกลับยังไง? กลับโดย รถเมล์ รถยนต์ แท็กซี่ หรือ BTS

เรายังต้องวางแผนการเดินทาง อาจต้องใช้แผนที่ Google map กลับบ้านหรือไปในสถานที่ต่างๆ แล้วกลับชีวิตเราหล่ะจะไม่วางแผนได้อย่างไร? วันนี้ผม มี 7 เหตุผลที่คนไทยต้องวางแผนทางการเงิน

1. คนมีอายุยืนยาวขึ้น

จากนวัตกรรมทางการแพทย์ที่ดีขึ้น จากสถิติพบว่า คน 100 คน ส่วนใหญ่มีเงินเพียงพอหลัง เกษียณแค่ 25 คน ถ้าเราเกษียณอายุ 60 ปี และไม่ได้วางแผนเก็บเงิน เพื่อเกษียณอายุ เราจะใช้เงินชีวิต หลังเกษียณได้อย่างไร? จากสถิติอายุขัยเฉลี่ย ชายไทย 71.3 ปี อายุขัยเฉลี่ย หญิงไทย 78.2 ปี สมมติ เราอยากเกษียณตอนอายุ 60 ปี และหลังเกษียณใช้เงินเดือนละ 30,000 บาทไปเรื่อยๆ และใช้ไปจนถึงอายุ 80 ปี คำนวณง่ายๆ คือ 30,000 บาท x 12 เดือน x 20 ปี = 7,200,000 บาทสำหรับกองทุนเกษียณ แล้ววันนี้คุณได้วางแผนเกษียณแล้วหรือยัง? คำถามชวนคิด คือคุณมีแหล่งเงินในบ้างเพื่อรองรับค่าใช้จ่ายในช่วงวันเกษียณ และถ้าอายุยาวไปจนถึง 100 ปีจะทำเช่นไร? อันนี้เป็นการคำนวณอย่างง่ายโดยไม่รวมเงินเฟ้อนะครับ

2. โครงสร้างสังคมเปลี่ยนไป คนเรามีลูกน้อยลง

จากสถิติพบว่าประชากรเราเข้าสู่ ยุคสูงวัย มีประชากรที่อายุ เกิน 60 ปี เกินร้อยละ 10% ของประชากรทั้งหมด

แล้วเทรนด์ของคนยุคใหม่มีลูกน้อยลงเฉลี่ยแล้วครอบครัวละ 1-2 คน เนื่องจากภาระค่าใช้จ่ายที่สูงขึ้น

ช่วงเกษียณของเราจะพึ่งพาลูกหลานอย่างเดียวไม่น่าจะได้ จากสถิติพบว่า แหล่ง รายได้หลักในการดำรงชีวิตของผู้สูงอายุ 55.8% ยังต้องพึงพิงคนอื่น แล้วเราจะสามารถพึ่งพิงลูกเราได้ไหม? ลำพังลูกหลายยังใช้จ่ายจนเดือน ไม่มีเงินเก็บ เลย เพราะฉะนั้นเราต้องพึ่งตัวเอง เริ่มวางแผนการเงินกันนะครับ

3. ค่าครองชีพในอนาคตจะสูงขึ้นมาก

ศัตรูของเงินที่ทำให้เงินเรามีค่าลดลงเรื่อยๆ มันคือ เงินเฟ้อ หมายความว่า ข้าวของแพงขึ้น เงินเท่าเดิมซื้อของได้ น้อยลง อีก 20-30 ปีข้างหน้าในวันที่เราเกษียณ สินค้าที่จำเป็นอาจแพงขึ้นอีก 1-2 เท่าตัว ง่ายๆ ลองดู เมื่อ 20 ปีที่แล้วข้าวจานละกี่บาท? และปัจจุบันมีราคาเป็นเช่นไร? เราเคยกินก๋วยเตี๋ยว บางคนชามละ 5 บาท 10 บาท เมื่อ 20 -30 ปีที่แล้ว ปัจจุบัน ชามละ 40-50 บาท แล้วอีก 30 ปีข้างหน้าหล่ะ? ก๋วยเตี๋ยวอาจจะชามละ 100 ก็ได้นะครับ เพื่อนๆ อย่าลืมลงทุนให้ชนะเงินเฟ้อด้วยนะครับ

4. สวัสดิการของรัฐไม่เพียงพอแน่

ในอีก 15 ปีข้างหน้า สัดส่วนของประชากรที่มีอายุ 60 ปีขึ้นไป จะเพิ่มเป็น 20% นั่นหมายความว่า 1 ใน 5 ของคนไทยจะเป็นคนสูงอายุ ขณะที่สัดส่วนของคนวัย ทำงานต่อคนสูงอายุจะลดลงจาก 6:1

ในปัจจุบันเป็น 3:1 ในปี 2021 ทำให้ภาษีที่รัฐเก็บได้จะไม่เพียงพอต่อการจัดหาสวัสดิการให้คนสูงอายุในอนาคตอย่างแน่นอน ลำพังได้เบี้ยเลี้ยงผู้สูงอายุเดือนละ 600 บาท และกองทุนประกันสังคมเฉลี่ยเดือนละ 3,000 บาท เพียงพอต่อคุณภาพชีวิตหลังเกษียณหรือปล่าว? และถ้าเกิดเจ็บป่วยหนักหลังเกษียณจะทำเช่นไร?

เพื่อนๆ สามารถวางแผนเก็บเงินและวางแผนการเงินได้ตั้งแต่วันนี้นี้ครับ

5. ผลิตภัณฑ์ทางการเงินมีความซับซ้อนและหลากหลายมากขึ้น

สมัยก่อนการฝากเงินในธนาคารให้ ผลตอบแทนที่น่าพอใจและมีความมั่นคงสูง คนในวัยคุณพ่อแม่เราส่วนใหญ่เลยไม่ได้ใส่จากการลงทุนที่ให้ผลตอบแทนรวมที่ดีกว่าในระยะยาว ประกอบกับปัจจุบันนโยบายอัตราดอกเบี้ยอยู่ต่ำสุดเป็นประวัติการคือ 1.00% - 2.00 % ลำพังเราเอาเงินฝากธนาคารอาจไม่สามาถทำให้บรรลุเป้าหมายทางการเงินได้ในขณะที่ช่องทางการ ลงทุนใหม่ๆมีให้เลือกหลากหลายมากขึ้น แต่ก็มีรูปแบบและความเสี่ยงแตกต่างกันออกไป การทำความ เข้าใจและรู้จักวางแผนการลงทุนให้ถูกต้องเหมาะสมกับแต่ละบุคคล จะทาให้บรรลุเป้าหมายทางการเงิน ได้ดียิ่งขึ้น ซึ่งปัจจุบัน มีหุ้นทั้งหมดกว่า 726 ตัว จำนวนกองทุนรวมกว่า 1,537 กองทุนรวม รวมไปถึงยังมี ผลิตภัณฑ์อื่นๆ อย่างประกันชีวิต ประกันภัยและบัญชีเงินฝากอีกมากมายๆ เราควรค่อยๆ ศึกษาสินค้าการเงิน และลองตั้งเป้าหมายการเงินดู จะรู้ว่าสินค้าการเงินไหนเหมาะกับเป้าหมายการเงินเรา วางแผนเร็ว มีชัยไปกว่าครึ่งนะครับ

6. ออมก่อน รวยกว่า

หากเรามีการวางแผนที่ดีและเริ่มต้นเร็ว ย่อมบรรลุเป้าหมายได้เร็วกว่า เพราะการ วางแผนที่ดี

ควรเริ่มตั้งแต่วัยเรียน หรือวันแรกของวันทำงาน เรื่องของวินัยการออมเงินสม่ำเสมอ, จำนวนเงินต้น, ผลตอบแทนเฉลี่ยในระยะยาวและ ระยะเวลา ด้วยเหตุผล 4 เรื่องนี้ จะทำให้สามารถบรรลุเป้าหมายทางการเงินได้ไวกว่าคนอื่นๆ อย่างแน่นอน

ลองมาดูงบการเงิน ของนาย ออมเงิน VS นายไม่ออมเงิน อยากเป็นคนแบบไหน เลือกได้เองเลยครับ!

นายออมเงิน | นายไม่ออมเงิน | |

เงินเก็บที่มีตอนนี้ | 10,000 บาท | 10,000 บาท |

เก็บเงินทุกเดือนสม่ำเสมอ | 5,000 บาท | 0 |

เก็บระยะยาว 15 ปี | 180 เดือน | 0 |

จัดพอร์ตการลงทุนได้ผลตอบแทน | 5% | 1.0% (ฝากแต่ธนาคาร) |

เงินเก็บในอนาคต อีก 15 ปี | 1,357,582 บาท | 11,607 บาท |

7. ช่วยรองรับความเสี่ยงของชีวิตได้มากขึ้น

ชีวิตล้วนที่เต็มไปด้วยความไม่แน่นอน เราอาจโชคร้าย เจ็บป่วย รถชน หรือ เกิดอุบัติเหตุหนักๆขึ้นได้ เราเกิดตกงานกระทันหัน แต่ถ้าเรามีการวางแผนการประกัน ปกป้องความเสี่ยงที่ดี และมีเงินเก็บสำรองฉุกเฉินทีเพียงพอรองรับค่าใช้จ่ายได้เหมาะสม ย่อมสามารถบรรเทาภาระ ต่างๆลงได้

ยิ่งยุคโควิดที่ผ่านมาเราเห็นว่า หลายคนตกงาน มีแต่รายจ่าย แทบหนี้สินเพียบ ไม่มีรายรับเลย หรือหลายครอบครัวต้องสูญเสียผู้นำครอบครัวไป ทิ้งภาระหนี้สิน และค่าใช้จ่ายให้ครอบครัวต้องดูแลต่อไป หรือบางคนเจ็บป่วยหนักต้องรักษาตัวเองให้หาย เงินที่หามาทั้งหมดของชีวิตหายไปกับค่ารักษา

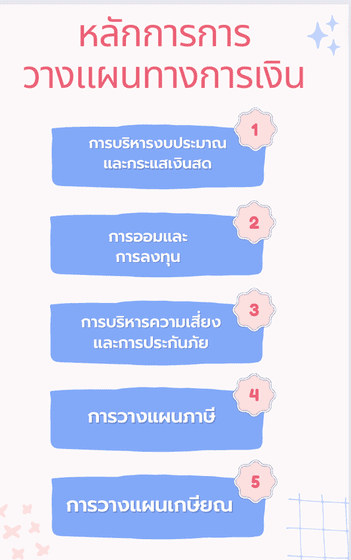

การวางแผนทางการเงินที่มีประสิทธิภาพมีหลักการอย่างไรบ้าง

หลักการวางแผนทางการเงินสำคัญมากเนื่องจากเป็นรากฐานที่มั่นคงสำหรับการวางแผนทางการเงินที่มีประสิทธิภาพ

1. การบริหารงบประมาณและกระแสเงินสด

การจัดทำงบประมาณมีความสำคัญต่อการทำความเข้าใจและควบคุมการเงินส่วนบุคคล การสร้างและติดตามงบประมาณช่วยให้แต่ละคนจัดสรรทรัพยากรได้อย่างมีประสิทธิภาพ ติดตามค่าใช้จ่าย และประหยัดสำหรับเป้าหมายทางการเงินในอนาคต

2. การออมและการลงทุน

การออมและการลงทุนเป็นสิ่งจำเป็นสำหรับการสร้างความมั่งคั่งและอนาคตทางการเงินที่มั่นคง การออมเกี่ยวข้องกับการจัดสรรรายได้ส่วนหนึ่งไว้ใช้ในอนาคต ในขณะที่การลงทุนเกี่ยวข้องกับการจัดสรรเงินทุนไปยังสินทรัพย์ต่างๆ เพื่อสร้างผลตอบแทน

3. การบริหารความเสี่ยงและการประกันภัย

การบริหารความเสี่ยงเกี่ยวข้องกับการระบุและจัดการกับความเสี่ยงทางการเงินที่อาจเกิดขึ้น การประกันภัยมีบทบาทสำคัญในการบริหารความเสี่ยงโดยให้ความคุ้มครองทางการเงินจากเหตุการณ์ไม่คาดฝัน เช่น อุบัติเหตุ การเจ็บป่วย หรือความเสียหายต่อทรัพย์สิน

4. การวางแผนภาษี

การวางแผนภาษีมีเป้าหมายเพื่อลดภาระภาษีและเพิ่มผลประโยชน์ทางภาษีสูงสุด ซึ่งรวมถึงกลยุทธ์ต่างๆ เช่น การแบ่งรายได้ การลงทุนเพื่อรอการตัดบัญชี และเครดิตภาษี การวางแผนภาษีที่มีประสิทธิภาพช่วยให้มั่นใจว่าปฏิบัติตามกฎหมายภาษีในขณะที่ปรับสถานะทางการเงินให้เหมาะสม

5.การวางแผนเกษียณ

การวางแผนเกษียณ คือ กระบวนการเตรียมความมั่นคงทางการเงินในช่วงเกษียณอายุ ซึ่งรวมถึงการกำหนดเป้าหมายการเกษียณอายุ ประมาณการค่าใช้จ่าย และจัดทำแผนการออมและการลงทุน การวางแผนเกษียณก่อนกำหนดและสม่ำเสมอช่วยให้การเกษียณอายุมีความสะดวกสบายและมีความมั่นคงทางการเงิน

การวางแผนทางการเงิน มีอะไรบ้าง

1. “ตั้งเป้าหมายชีวิต” และ “เป้าหมายการเงิน” ของตัวเอง

บางคนไม่รู้จะเก็บเงินเพื่ออะไร ไม่มีเป้าหมายในชีวิตจะทำให้การเก็บเงินของเรา ล่องลอย ไร้จุดหมาย ลองตั้งเป้าหมายดูจะทำให้เราเก็บเงินอย่างมีเป้าหมาย และรู้ว่าต้องเก็บเงินเพื่ออะไร และควรจะเก็บไว้ที่ไหนดี? เก็บกี่ปีดี? บนผลตอบแทนคาดหวังเท่าไหร่ดี? และเลือกสินค้าการเงินมาอยู่ในเป้าหมายการเงิน

อย่างเช่น วางแผนเก็บเงิน วางแผนเพื่อซื้อสินทรัพย์ บ้าน รถ ไปเที่ยว แต่งงาน และอย่าลืมวางแผนสำคัญที่คนส่วนใหญ่ละเลย อย่างวางแผนเกษียณ วางแผนภาษี และวางแผนประกันด้วยนะ อาจจะได้สิทธิลดหย่อนภาษีเพิ่มเติมทำให้ประหยัดภาษี เสียภาษีลดลง และมีเงินเก็บเพื่อเกษียณในอนาคตด้วยนะ

2. “จดบันทึก” รายรับรายจ่าย สม่ำเสมอ

90% ของวัยเริ่มต้นทำงานจะติดปัญหา “ใช้จ่ายเดือนชนเดือนไม่มีเงินเหลือเก็บ” ลองฝึกวินัย จดบันทึกรายรับ รายจ่าย รายวันดู จะทำให้รู้นิสัยการใช้จ่ายว่าอันไหน จ่ายจำเป็น อันไหนจ่ายฟุ่มเฟือย ลองจดดูนะครับมันช่วยให้ประหยัดค่าใช้จ่าย ได้จริงๆ และเดี๋ยวนี้มีแอปการเงินจดรายรับ รายจ่าย ได้ง่ายและสะดวกด้วย จะทำให้คิดก่อนใช้จ่ายทุกครั้ง และลองทำเป็นงบรายรับ รายจ่ายทั้งปีดูด้วยนะ จะดูว่าทั้งปีเราจะเหลือเงินกี่บาท จะไปวางแผนทำอะไรได้อีก ลองทำดูครับสัก 7 วันขึ้นไป จะติดเป็นนิสัยแน่นอน

3. “ทำงบการเงิน” ของตัวเอง

บางคนทำงานมาหลายปี “สินทรัพย์ไม่มี หนี้สินมีเพียบ” ไปตรวจแต่สุขภาพร่างกายประจำปี แต่ไม่เคยตรวจสุขภาพการเงินเลยว่าปัจจุบันเรามีสภาพคล่องพอไหม? มีหนี้สินเกินตัวหรือปล่าว? การออมเงินของเราดีหรือยัง? ทำงานมาตั้งนานแล้วสินทรัพย์ตัวเองมีอะไรบ้าง? ลองบันทึกสินทรัพย์ที่คุณมีทั้งหมด (เช่น เงินในบัญชี เงินลงทุน มูลค่าบ้าน รถ ของสะสมส่วนตัวที่มีต่างๆ และของแบรนด์เนมที่ใช้ เป็นต้น) และหนี้สินทั้งหมด (เช่น มูลค่าหนี้คงค้าง บ้าน รถ บัตรเครดิต หนี้นอกระบบ หนี้ค้างต่างๆ เป็นต้น) จะทำให้รู้ว่าทำงานมาหลายปีแล้วเรามีความมั่งคั่งที่แท้จริงเท่าไหร่? จากการคำนวณ สินทรัพย์รวม – หนี้สินรวม = ความมั่งคั่งสุทธิ (ความรวยที่แท้จริงของเรา ยิ่งบวกเยอะยิ่งดีนะครับ)

4. “เตรียมเงินฉุกเฉิน” อย่างน้อย 3 – 6 เท่าของรายจ่าย

ถ้าคุณโชคร้าย วันศุกร์ไปทำงานปกติ แต่พอวันจันทร์ถูกออกจากงาน เลิกจ้างงานกระทันหัน รวมไปถึงเกิดเหตุการณ์สำคัญในชีวิต เช่น ญาติพี่น้องเจ็บป่วย ต้องมีค่าใช้จ่ายใหญ่ๆ กระทันหัน รายได้หายไป แต่รายจ่ายยังคงอยู่ เราควรเตรียมเงินไว้อย่างน้อย 3 -6 เท่าของรายจ่ายจำเป็น จะทำให้เป็นจุดปลอดภัยแรกๆของชีวิต เงินฉุกเฉินควรเก็บไว้ที่ปลอดภัย สภาพคล่องสูง ถอนเป็นเงินสดได้ทันทีเลย ตามที่ต้องการและมีความเสียงต่ำ อย่างเช่น กองทุนรวมตลาดเงิน หรือบัญชีเงินฝากปกติ

5. “รู้ความเสี่ยงของตัวเอง” และเตรียมการไว้ก่อน

หลายคนละเลยตรงนี้ไปให้ความสำคัญกับการประกันทรัพย์สิน อย่างบ้าน รถ มากกว่าประกันตัวเอง อย่างประกันชีวิตและสุขภาพ ถ้าเกิดผู้นำครอบครัวเป็นอะไรขึ้นมา หรือเจ็บป่วยใหญ่ขึ้นมา ยิ่งอยู่ในยุค Covid-19 หลายครอบครัวต้องสูญเสียผู้นำครอบครัวไป หรือบางคนเจ็บป่วยหนัก ค่ารักษาพยาบาลสูงมากถ้าไม่ได้วางแผนมีทุนประกันชีวิต และสุขภาพเพียงพอ ถ้าเราต้องนอนรักษารพ.นานๆ ไม่เพียงแต่รายได้หายไป รายจ่ายค่ารักษาพยาบาลที่สูงมาก อาจทำให้ครอบครัวเกิดวิกฤตทางการเงินได้เลย อย่าลืมวางแผนปกป้องรักษาเงินที่หามาได้ด้วยนะ ด้วยการวางแผนประกันชีวิตและประกันสุขภาพ

6. “เก็บก่อนใช้” ไม่ก่อหนี้เกินตัว

พอเงินเดือนออกปุ๊บ เปลี่ยนจากรายรับ – รายจ่าย = เงินเก็บ เป็น รายรับ – เงินเก็บ = รายจ่าย จะทำให้อย่างน้อย ควบคุมรายจ่ายได้ ถ้ารอสิ้นเดือนค่อยเก็บไม่เหลือแน่นอน ตามหลักวางแผนการเงินที่ดี ควรเริ่มเก็บ อย่างน้อย 10% ของรายได้ แต่ถ้าได้มากกว่านี้จะดีมากๆ เก็บได้มากกว่านี้ชีวิตดีๆ หลังจากนี้จะตามมาอย่างแน่นอนครับ และปัญหาของวัยทำงานหลายคนส่วนใหญ่พอเริ่มทำงานปุ๊บแล้วของมันต้องมี อย่างคอนโด บ้านหรือรถ รวมไปถึงของแบรนเนมด์ต่างๆ เลยใช้วิธีก่อหนี้ เพื่อสร้างสินทรัพย์ให้เร็วที่สุดโดยลืมคำนึงหลักการวางแผนการเงินที่เหมาะสม การผ่อนหนี้สินต่างๆ ที่ดี ไม่ควรเกิน 45% ของรายได้ คือ ง่ายๆ มีรายได้ต่อเดือน 20,000 บาท ไม่ควรผ่อนหนี้ทุกอย่างเกิน 9,000 บาท ไม่งั้นชีวิตจะลำบากในอนาคตอย่างแน่นอน

7. ควรมีรายได้สำรอง “ช่องทางอื่น”

ช่วง Covid-19 หลายคนต้องตกงาน หลายคนอาจรอสัมภาษณ์งาน ถ้าเรามีรายได้มากกว่า 1 ทาง และใช้ความเก่ง ความชอบตัวเองหารายได้อีกทางเพิ่มจะทำให้เราอยู่รอดได้ เพราะหลายคนไม่สามารถลดรายจ่ายได้ เราต้องควรใช้เวลาว่างที่มีหารายได้เพิ่มอีกทาง สู้ๆครับ การมีรายได้มากกว่า 1 ทางคือทางรอดนะครับ ไม่ใช่ทางเลือกอีกต่อไป ยิ่งยุควิกฤตเศรษฐกิจแบบนี้ ผมเป็นกำลังใจให้ครับ

8. ให้เงินทำงาน “ลงทุนแบบที่เป็นตัวเอง”

นำเงินที่เราเหลือไปลงทุนในสินทรัพย์ที่เหมาะสม ตามแต่ละสถานการณ์ และตามความเข้าใจเรื่องสินค้าทางการเงิน ทั้งผลตอบแทน และความเสี่ยง ปัจจัยอะไรทำให้ราคามีความผันผวน ปัจจุบันมีบทวิเคราะห์จากบริษัท ลงทุนชั้นนำของประเทศที่จะวิเคราะห์และแนะนำ ว่าช่วงนี้ควรลงทุนอะไร และไม่ควรลงทุนอะไร ถ้าเราลงทุนถูกจังหวะที่เหมาะสมในระยะยาว จะทำให้ได้ผลตอบแทนได้ดีมากขึ้น ถ้าลงทุนในหุ้น หรือกองทุนรวม จะได้ผลตอบแทนในรูปของ เงินปันผล และส่วนต่างราคา (ซื้อถูกขาย แพง) แต่ต้องรับความเสี่ยงได้นะ และต้องจัดพอร์ตการลงทุนที่ดี แต่ถ้าต้องการลงทุนที่ได้ผลตอบแทนที่แน่นอน อาจจะลงทุนผ่านหุ้นกู้ จะได้รับผลตอบแทนในรูปของดอกเบี้ยและเงินต้นคืนที่แน่นอน รวมไปถึงหุ้นปันผล หรืออสังหาริมทรัพย์ ที่ได้ค่าเช่าที่แน่นอน

9. ลงทุนกับ “ความรู้” ให้ตัวเองเสมอ

เดี๋ยวนี้มีความรู้การวางแผนการเงิน และการลงทุนให้เรียนฟรี แถมบ้างที่มีประกาศนียบัตรให้ด้วย ในเว็บไซต์ เพจการเงินการลงทุนต่างๆ Youtube และ Podcast อย่าง SET Education และอื่นๆ อยากรู้อะไรก็เรียนเรื่องที่เราสนใจได้เลย ลองหาเวลาว่างอย่างน้อยอาทิตย์ละ 1-3 ชั่วโมงมาเรียนรู้ดู จะทำให้มีความสุขกับการลงทุนและการวางแผนการเงินมากขึ้น อย่างเพื่อนๆ อาจบทความนี้ก็ได้รับความรู้ทางการเงินไปเติมเต็มและใช้ในชีวิตจริงได้เลย

สุดท้าย รู้อะไร ไม่สู้เท่ารู้งี้ รู้อย่างนี้เริ่มเก็บเงิน และวางแผนการเงินเป็นระบบตั้งนานแล้ว แเพื่อนๆ ลองไล่ทำตามขั้นตอนที่ผมแนะนำไปได้เลยครับ ตั้งแต่ทำงบการเงิน มีเงินสำรองฉุกเฉิน ไม่ก่อหนี้เกินตัว และเก็บเงินลงทุน โดยไปเปิดพอร์ตการลงทุน ที่อยากเริ่มเก็บเงิน แล้วค่อยๆ หมั่นศึกษาเพิ่มเติมความรู้ไปเรื่อยๆ เพื่อนจะมีแผนการเงินที่พร้อมชน ทุกๆ วิกฤติเศรษฐกิจได้อย่างแน่นอนครับ

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน