‘มาตรการผ่อนคลายเชิงปริมาณ’ หรือที่พูดกันติดปากว่า QE - Quantitative Easing ที่ส่งผลกระทบต่อระบบการเงินไปทั่วโลก แต่มาตรการนี้ก็ยังคงทิ้งคำถามคาใจนักลงทุนหลายท่าน ไม่ว่าจะเป็น QE หรือ Quantitative Easing คืออะไร? QE ทำงานอย่างไร? หรือแม้แต่การนำ QE มาใช้ส่งผลกระทบอะไรตามมาบ้าง? และคำถามสำคัญคือนักลงทุนจะรับมือกันอย่างไร? เหล่านี้คือสิ่งที่เราจะมาพูดคุยและหาคำตอบกัน

QE คืออะไร? มีกลไกการทำงานอย่างไร?

QE (Quantitative Easing) หรือ มาตรการผ่อนคลายเชิงปริมาณ คือมาตรการทางการเงินแบบพิเศษที่ธนาคารกลางทำการเพิ่มปริมาณเงินหรือสภาพคล่อง (Liquidity) เข้าสู่ระบบเศรษฐกิจผ่านการเข้าซื้อตราสารทางการเงินระยะยาวเพื่อเพิ่มสภาพคล่องให้กับระบบและกดอัตราดอกเบี้ยให้อยู่ในระดับต่ำ

การทำ QE ของธนาคารกลางจะแบ่งออกได้เป็น 2 รูปแบบคือ

การเข้าซื้อสินทรัพย์จากธนาคารและวานิชธนกิจโดยตรง

เพื่อเป็นการเพิ่มสภาพคล่องให้กับสถาบันการเงิน ทำให้ธนาคารและวาณิชธนกิจไม่ต้องถือสินทรัพย์แต่มีเงินสดเพื่อขยายสินเชื่อให้คนไปลงทุนหมุนเวียนในระบบ นอกจากนี้การเข้าซื้อสินทรัพย์ระยะยาวเป็นจำนวนมากจะกดผลตอบแทนรวมถึงอัตราดอกเบี้ยลง เป็นผลให้ต้นทุนในการกู้ยืม (Cost of borrowing) ลดลง ฝั่งธุรกิจและผู้ประกอบการก็มีแรงจูงใจที่จะกู้เงินไปลงทุนมากขึ้น

ธนาคารกลางจะนำเงินไปซื้อสินทรัพย์ในตลาดที่ต้องการดูแลโดยเฉพาะ

เช่น การเข้าซื้อสินเชื่อที่อยู่อาศัยเป็นหลักประกัน (Mortgage-Backed Security-MBS) เพื่อให้เกิดสภาพคล่องในตลาด ทำให้การเทขายของนักลงทุนจะไม่กดให้ราคาต่ำลงอย่างรุนแรงจนทำให้โครงสร้างของตลาดเสียไป แต่การเข้าซื้อสินทรัพย์แบบนี้จะกดให้อัตราผลตอบแทนของตราสารอยู่ในระดับต่ำ เป็นการบิดผันตลาดให้นักลงทุนหันไปลงทุนกับสินทรัพย์ตัวอื่นทดแทนและทำให้ราคาสินทรัพย์เพื่อการลงทุนอย่างอื่นปรับตัวสูงขึ้น ผู้คนมีความมั่งคั่งมากขึ้นเพื่อนำไปใช้จ่ายขับเคลื่อนเศรษฐกิจต่อไป

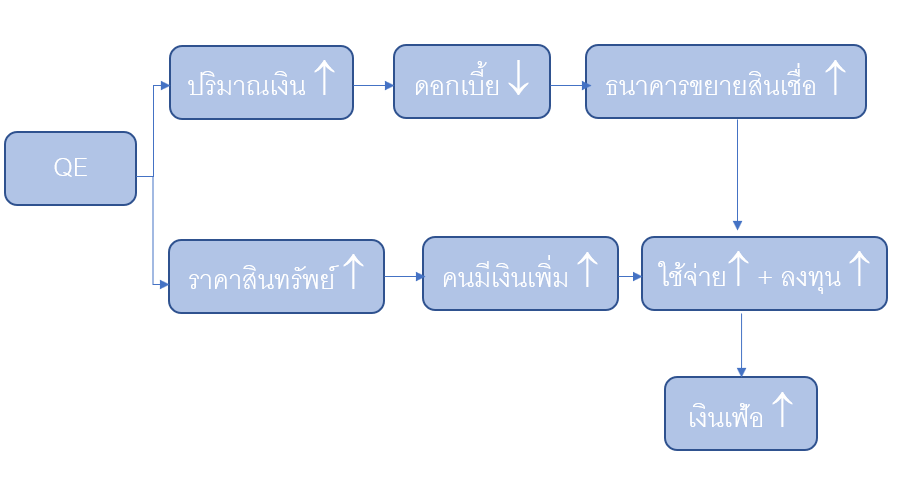

จะเห็นได้ว่าทั้งสภาพคล่องที่เพิ่มขึ้นจากมาตรการ QE นี้ก็เพื่อส่งต่อมาตรการทางการเงินให้เกิดการใช้จ่ายและการลงทุนในภาคเศรษฐกิจจริง ซึ่งจะเป็นตัวขับเคลื่อนระบบเศรษฐกิจให้เดินไปข้างหน้าและกลับมาเติบโตอีกครั้ง ซึ่งปัจจัยทั้งสองจะวัดผลได้จากระดับอัตราเงินเฟ้อ นั่นจึงเป็นเหตุผลให้การทำ QE ของหลายประเทศในช่วงหลังวิกฤตการเงินจะมีการตั้งเป้าหมายเงินเฟ้อประกอบด้วยเสมอ

QE และผลลัพธ์ที่อาจไม่ได้คาดหวัง

QE เป็นมาตรการทางการเงินที่ไม่ปกตินัก เนื่องจากเป็นการบิดเบือนระบบการเงินปกติด้วยเม็ดเงินจำนวนมาก ด้วยความคาดหวังที่จะชะลอความเสียหายที่อาจเกิดขึ้นกับระบบและช่วยขับเคลื่อนเศรษฐกิจต่อไปได้ แต่มาตรการนี้ก็ยังคงมีข้อควรระวังในการใช้ เพราะมีผลข้างเคียงที่อาจไม่ได้คาดหวังพ่วงมาด้วย

ค่าเงินอ่อนค่า

การอัดฉีดเงินเข้าระบบทำให้ปริมาณเงินมากขึ้น ค่าเงินอ่อนลง ต้นทุนในการนำเข้าสินค้าและวัตถุดิบสูงขึ้น หากเป็นประเทศที่จำเป็นต้องนำเข้าวัตถุดิบจะทำให้ราคาสินค้าทั่วไปแพงขึ้น เงินเฟ้อปรับตัวสูงขึ้น

เกิดการแสวงหาผลตอบแทนในการลงทุนจนอาจเกิดฟองสบู่ในสินทรัพย์ทั่วโลก

ด้วยสภาพคล่องจำนวนมากที่อัดฉีดเข้ามาในระบบทำให้เกิดการปล่อยกู้หรือลงทุนที่เสี่ยงสูงกว่าปกติ และด้วยอัตราดอกเบี้ยต่ำทำให้เกิด searching for yeild ผลที่เกิดขึ้นเร็วกว่าคือราคาสินทรัพย์ที่ปรับตัวสูงขึ้นทั่วโลกจนน่าเป็นห่วงถึงเรื่อง Asset Bubble มีการรายงานที่ดินปรับตัวสูงขึ้น ตลาดหุ้นทั่วโลกปรับตัวสูงขึ้นอย่างมีนัยยะ

การเพิ่มปริมาณเงินในระบบอาจไม่ได้นำไปสู่การขับเคลื่อนภาคเศรษฐกิจจริง

การทำ QE นำไปสู่การปรับตัวของสินทรัพย์ทั่วโลก ซึ่งไม่ได้การันตีว่าความมั่งคั่งจะตกถึงมือคนรากหญ้าที่เป็นกลุ่มที่มีการเก็บออมน้อยและใช้จ่ายสูง นั่นอาจเป็นเหตุผลหนึ่งที่ทำให้แม้ธนาคารกลางจะอัดฉีดเงินเข้าระบบมาอย่างไร ก็ทำให้เกิดเงินเฟ้อได้ช้ากว่าที่คาดไว้

ทำให้ช่องว่างของความเหลื่อมล้ำถ่างกว้างกว่าที่เคย

การสร้างความมั่งคั่งให้กับผู้ถือสินทรัพย์และการสะสมความมั่งคั่งของผู้ที่มีทุนรอนอยู่แล้วให้ยิ่งสะสมทุนมากขึ้นไปอีก ส่งผลให้อัตราความเหลื่อมล้ำในโลกแย่ลง ซึ่งจะไปถ่วงการพัฒนาทางเศรษฐกิจและซ้ำเติมความยากลำบากในการดำเนินนโยบายทางเศรษฐกิจของรัฐบาลต่อไป

รับมือ QE ระลอกใหม่ นักลงทุนควรเตรียมตัวอย่างไร?

การทำ QE เป็นการอัดฉีดสภาพคล่องจำนวนมากผ่านธนาคารพานิชย์ ซึ่งมักมีผลหลัก ๆ ทำให้เกิดการขยายสินเชื่อและลงทุนเพิ่มมากขึ้น และโดยไม่คาดหมาย อัตราดอกเบี้ยที่อยู่ในระดับต่ำก็มักทำให้เกิดการเก็งกำไรในสินทรัพย์อื่น เช่น ตลาดหุ้น อสังหาริมทรัพย์ ทองคำ และค่าเงิน

จากรูปตลาดหุ้นอเมริกากับการทำ QE เราพอจะคาดเดาได้ว่าการพร้อมใจทำ QE ของธนาคารกลางในหลาย ๆ ประเทศจะทำให้เม็ดเงินจำนวนหนึ่งไหลเข้าตลาดหุ้น แต่สภาพตลาดหุ้นในวันนี้แตกต่างจากเมื่อสิบปีก่อน เนื่องจากคราวนี้มาตรการ QE ถูกนำมาใช้ค่อนข้างเร็ว และตลาดหุ้นรวมถึงภาคธุรกิจยังคงประเมินความเสียหายของเศรษฐกิจได้ไม่ครบ การเข้าลงทุนในตลาดหุ้นในตอนนี้จึงจำเป็นต้องใช้ความระมัดระวัง และหาจังหวะในการเข้าให้เหมาะสม

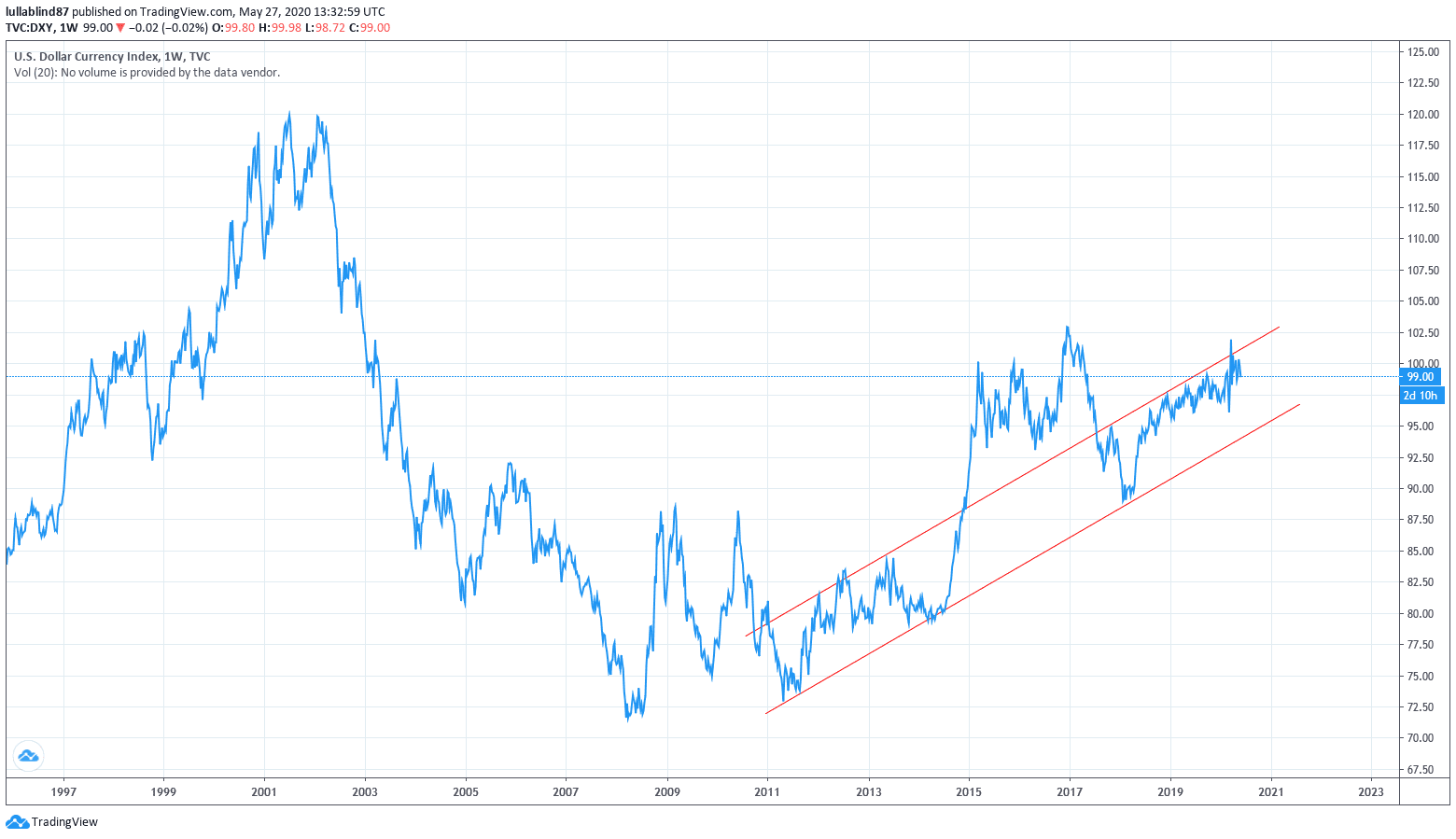

สินทรัพย์อีกตัวหนึ่งที่น่าสนใจคือค่าเงิน เนื่องจากการอัดฉีดปริมาณเงินเข้ามาในระบบเป็นจำนวนมากจะส่งผลให้เงินอ่อนค่าลงโดยเปรียบเทียบกับสกุลเงินอื่น ๆ นักลงทุนสามารถรับมือกับเหตุการณ์นี้ได้โดยการใช้เครื่องมือตราสารอนุพันธ์ เช่น CFD ในการขายสกุลเงินที่ทำ QE และมีแนวโน้มอ่อนค่า และ Long ค่าเงินที่มีความเสถียรกว่าเพื่อลดความเสี่ยงและเพิ่มผลตอบแทนคาดหวังจากการลงทุน

การทำ QE ของธนาคารกลางเป็นมาตรการที่ไม่ปกตินัก และส่งผลกระทบกับระบบการเงินทั่วโลก คราวนี้เราก็ได้มาดูกันแล้วว่า Quantitative Easing หรือ QE คืออะไร มีกลไกการทำงานอย่างไร และเราควรเตรียมรับมือกับ QE ระลอกใหม่ที่คาดว่าจะใหญ่กว่าเดิมนี้อย่างไร อนาคตของระบบการเงินท่ามกลางวิกฤตโควิด 19 เป็นความท้าทายที่แม้แต่นักเศรษฐศาสตร์ยังคงคาดเดาผลลัพธ์ไม่ออก แต่การได้รับข้อมูลที่รอบด้านจะทำให้นักลงทุนสามารถพาพอร์ตให้รอดไปได้ พร้อมทำกำไรแม้ในภาวะวิกฤต ที่แน่นอนว่าคราวนี้ก็ต้องมีโอกาสแฝงอยู่เช่นกัน

คำถามที่พบบ่อย

1.ผลกระทบของมาตรการผ่อนคลายเชิงปริมาณ (QE) ต่อ Bitcoin คืออะไร?

ตอบ เงินจำนวนมากที่สร้างขึ้นโดยมาตรการผ่อนคลายเชิงปริมาณ (QE) มีแนวโน้มที่จะผลักดันราคาของสินทรัพย์เก็งกำไร เช่น หุ้นและ Bitcoin ให้ไปถึงระดับที่สูงอย่างไม่น่าเชื่อ

2.QE ส่งผลต่อราคาทองคำอย่างไร?

ตอบ ราคาทองคำจึงดูเหมือนว่าจะสูงขึ้น อย่างไรก็ตาม เมื่อเราพิจารณาในแง่จริง เช่น เมื่อเทียบกับสินทรัพย์อื่นๆ ราคาทองคำมักตกลงในช่วงที่มี QE มากเกินไป

3.QE จะเพิ่มปริมาณเงินหรือไม่?

ตอบ มาตรการผ่อนคลายเชิงปริมาณคือการผ่อนคลายของเศรษฐกิจซึ่งเงินจำนวนมากไหลเข้าสู่ระบบเพื่อให้การเติบโตมาจากการเพิ่มขึ้นของปริมาณเงิน

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน